皆様は、相続放棄と聞いて何を連想するでしょうか?

やはり、『借金』『債務超過』ということを連想されるのではないでしょうか?

今回は、相続税対策の一環で利用される相続放棄について、当法人の司法書士が実際にご提案した相続放棄の内容について、事例を交えてご説明したいと思います。

※税務に関する提案は提携税理士からご説明しております。

まず、下記の相続関係図をご覧ください。

上記の関係図で相続人は誰になるでしょうか?

答えは、ご長男……ではなく、法定相続人の第二順位であるお父様のみとなります。

法定相続人についてより詳しく知りたい方は、他のトピックスを参照ください。

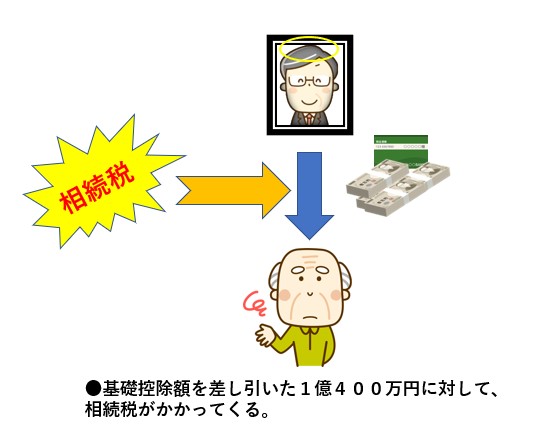

遺産は預金1億4,000万円の現金のみ。

相続税基礎控除額は3,600万円ですので、今回の事案では相続税がかかることになります。

また、法定相続人であるお父様の財産をヒアリングすると、自宅の土地建物(相続税評価額2,500万円)と預貯金2,000万円でした。

この事案に置いて、当法人の司法書士は相続人たるお父様の年齢とお身体の状況(心臓病を患い、いつ亡くなっても不思議ではないとのこと)を踏まえ、お父様及びご長男に、お父様には相続放棄という選択肢がある旨をご提案しました。

今回お父様が相続されると、お父様に相続税がかかる上に、お父様がもし近い将来に亡くなってしまうと、多額の財産を消費しないまま二次相続が発生することになり、ご長男の相続税が多額になる事が想定されるからです。

提携の税理士にも事情を説明し、

- 相続放棄をしてご長男が相続して相続税を支払う場合

(ご兄弟の場合、二親等の関係なので相続税が二割加算と割高になります) - 一旦お父様が相続して税金を支払い、お父様が亡くなった後にご長男が相続税を支払う場合

を試算してもらった結果、2の相続放棄をした方が税務上有利という結果を頂き、お父様もご長男様もご納得して相続放棄の手続きに踏み切りました。

今回のように、相続放棄を二次相続税対策として提案するには、相続に精通し、税金等の周辺知識にも明るい司法書士でないとまず難しいでしょう。

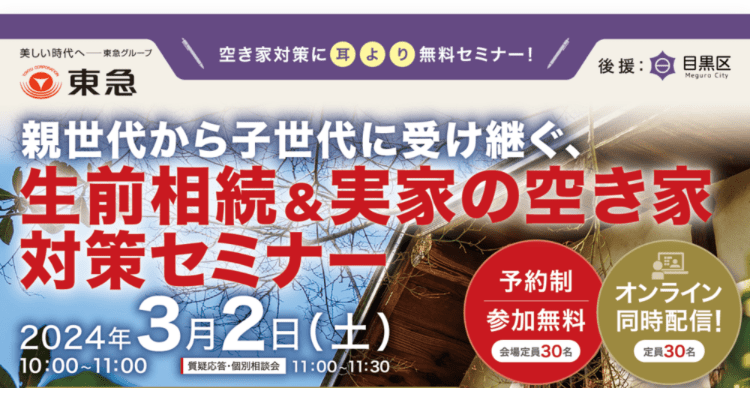

当法人では相続に強い専門の相続生前対策チームが、提携税理士法人との強固なパートナーシップによりご相談者様への最適な解決方法を提供致します。

また、事例のように相続放棄をお考えの方は、相続放棄の申立てには期限がありますので、まずはお早めに、目黒区学芸大学駅の司法書士法人行政書士法人鴨宮パートナーズまでご相談ください。

下記フォームよりお問合せ下さい。

お客様に最適なご提案をさせて頂きます。

気軽にご相談ください。